Entscheidung der EZBWer von den steigenden Zinsen profitiert – und wer nicht

Symbolbild

Copyright: dpa

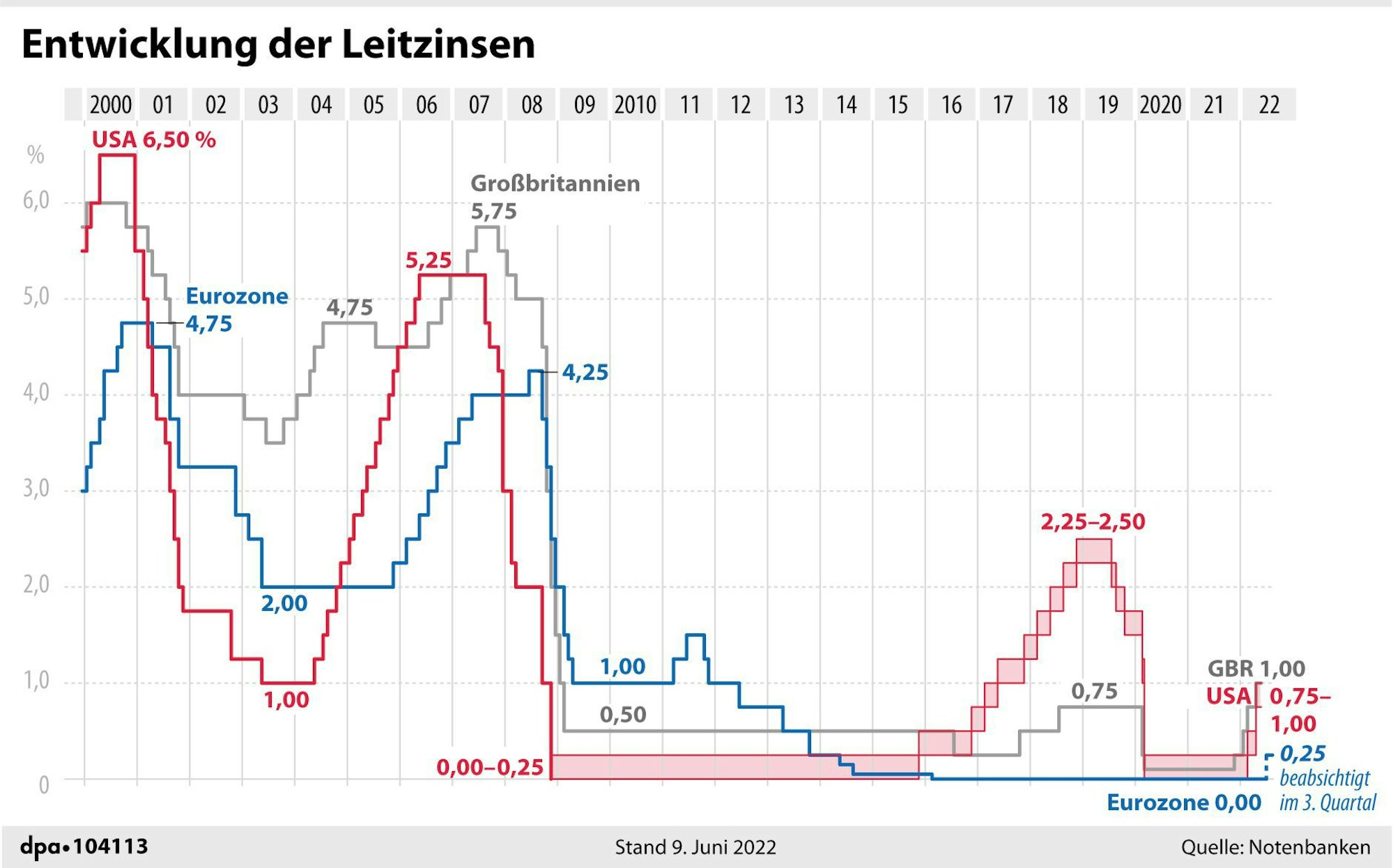

Die Rekordinflation im Euroraum zwingt Europas Währungshüter zum Gegensteuern. Im Juli will die Europäische Zentralbank (EZB) erstmals seit elf Jahren die Zinsen wieder anheben, im September könnte der zweite Zinsschritt folgen. In einer Vielzahl öffentlicher Äußerungen hatten die Währungshüter in den vergangenen Wochen den Weg für den Kurswechsel gebahnt, am Donnerstag beschloss ihn der EZB-Rat bei seiner auswärtigen Sitzung in Amsterdam.

„Jetzt reicht es nicht mehr zu reden, wir müssen handeln“, sagte schon vor einiger Zeit EZB-Direktoriumsmitglied Isabel Schnabel. „Aus heutiger Sicht halte ich eine Zinserhöhung im Juli für möglich.“ Anfang vergangener Woche wurde EZB-Präsidentin Christine Lagarde dann ungewohnt deutlich: Sie erwarte „sehr früh im dritten Quartal“ ein Ende der Netto-Wertpapierkäufe. „Dies würde uns eine Anhebung der Zinssätze auf unserer Sitzung im Juli ermöglichen, im Einklang mit unseren Prognosen.“

Copyright: dpa

Nun ist das Ende der Netto-Anleihenkäufe zum 1. Juli 2022 beschlossen, die nächste Sitzung des EZB-Rates ist für den 21. Juli angesetzt. Sparer sehnen sich nach steigenden Zinsen, doch ein solcher Schritt hat auch Schattenseiten.

Verbraucher

Die hohe Inflation belastet die Menschen in Deutschland und im Euroraum insgesamt. Sie können sich für einen Euro zunehmend weniger leisten. Auf eine schnelle Entspannung bei den Preisen können Verbraucher allerdings auch im Falle einer Zinserhöhung zunächst nicht hoffen. Gegen steigende Energiepreise, die die Inflation vor allem anheizen, sind Europas Währungshüter weitgehend machtlos. Die Notenbank kann aber dazu beitragen, dass sich die Teuerungsrate nicht dauerhaft auf hohem Niveau festsetzt. Wenn sich die Inflationserwartungen auf einem bestimmten Niveau verfestigten, „dann frisst sich das in andere Preise ein“, warnte Bundesbank-Präsident Joachim Nagel. Sorgen bereiten den Notenbankern mögliche Zweitrundeneffekte wie eine Lohn-Preis-Spirale. Steigen die Löhne als Reaktion auf die hohe Inflation zu stark, könnte das die Preise weiter nach oben treiben, weil Unternehmen gestiegene Löhne als Rechtfertigung von weiteren Preiserhöhungen heranziehen. Löhne und Preise schaukeln sich dann gegenseitig hoch.

Sparer

Ein Ende der Negativzinsen auf dem Giro- oder Tagesgeldkonto zeichnet sich ab, wenn die Notenbank den negativen Einlagensatz anhebt. Derzeit müssen Banken 0,5 Prozent Zinsen zahlen, wenn sie Geld bei der EZB parken. Viele Institute geben diese Belastung an Privatkunden ab bestimmten Summen auf dem Konto als sogenanntes Verwahrentgelt weiter. „Ausgehend von den derzeitigen Aussichten werden wir wahrscheinlich in der Lage sein, die negativen Zinssätze bis zum Ende des dritten Quartals zu beenden“, hatte Lagarde bereits vor der Sitzung vom Donnerstag gesagt.

Ifo: EZB kommt zu spät

Für Ifo-Präsident Clemens Fuest kommt die von der Europäischen Zentralbank angekündigte Zinserhöhung zu spät. „Es war nicht akzeptabel, dass die EZB bei einer Inflation von acht Prozent bis heute an Negativzinsen und Anleihenkäufen festgehalten hat“, sagte er am Donnerstag auf der Jahresversammlung des Instituts in München: „Zu spät dran ist die Geldpolitik, da besteht kein Zweifel“.Er rechne mit einem Abrutschen in eine Rezession: „Ja, leider.“

Noch höhere Schulden bei steigenden Zinsen seien für die ohnehin hoch verschuldeten Euroländer sehr gefährlich. Wenn die Zeit des billigen Geldes und der Anleihenkäufe durch die EZB vorbei sei, müssten Regierungen entscheiden, welche Ausgaben wirklich nötig seien. Fuest sagte, eine weitere Lockerung der im Moment ausgesetzten Schuldenregeln wäre nur ein „Signal, in der Fiskalpolitik noch weniger auf Nachhaltigkeit zu achten als bisher“. Wenn viele Autofahrer mit 100 Stundenkilometern durch einen Ort rasten, käme kaum jemand auf die Idee, Tempo 50 durch eine flexiblere Regelung mit mehr Spielraum für die Raser zu ersetzen. (dpa)

Einige Banken haben bereits ein Ende ihrer Verwahrentgelte in Aussicht gestellt, sobald dieser Strafzins auf Bankeinlagen wegfällt. Bis Sparer wieder nennenswerte Zinsen auf ihr Erspartes bekommen, dürfte es allerdings noch eine Weile dauern.

Kreditnehmer

Für sie wird es absehbar teurer. Zinserhöhungen erhöhen die Kosten für Kredite und bremsen so die Nachfrage. Das hilft dabei, die Inflation im Griff zu behalten. Nach Erfahrung von Verbraucherschützern geben Banken und Sparkassen steigende Zinsen an Kreditnehmer vergleichsweise zügig weiter.

Das könnte Sie auch interessieren:

Die Bauzinsen, die nicht direkt von EZB-Zinsentscheidungen abhängig sind, sondern sich an der Verzinsung von Bundesanleihen orientieren, sind bereits gestiegen. Höhere Zinsen treffen vor allem diejenigen, die ein neues Darlehen brauchen oder eine Anschlussfinanzierung für einen Immobilienkredit. Bei laufenden Hypothekenkrediten ändert sich nichts an der Zinshöhe.

Staat

Für den Staat wird es teurer, Geld aufzunehmen. Die Renditen von Bundesanleihen sind in Erwartung einer strafferen Geldpolitik und eines Endes der milliardenschweren EZB-Anleihenkäufe bereits gestiegen. Große Sorgen muss sich der deutsche Fiskus nach Einschätzung von Friedrich Heinemann vom Zentrum für Europäische Wirtschaftsforschung (ZEW) derzeit allerdings nicht machen, „weil der reale Wert der Staatsverschuldung mit einer Inflation weit über dem Zinssatz mit großer Geschwindigkeit weginflationiert wird“.

Aktionäre

Jahrelang profitierten die Börsen von den Niedrigzinsen und der Geldschwemme großer Notenbanken. In der Zinsflaute herrschte Anlagenotstand, Investoren mussten das viele billige Geld schließlich irgendwo anlegen. Sie setzten daher verstärkt auf Aktien, die auch dank Dividenden attraktiver waren als manche andere Geldanlage. Das trieb die Aktienkurse nach oben. Bei einem Ende der ultralockeren Geldpolitik könnten andere Anlagen wieder an Attraktivität gewinnen.